Cual es tu puntuación crediticia (credit score)

Credit Score 101

La puntuación crediticia o “credit score” es una parte importante de historial crediticio. Esta puntuación crediticia determinará cuán responsable eres con el repago de tu dinero. También le dará un estimado a tu creditor de cual es tu situación financiera actual y cuna responsable eres con tu dinero.

Este factor determinará: si te eres buen candidato para prestar dinero y más importante la tasa de interés de este dinero prestado. FICO es una organización financiera que toma las grandes compañías crediticias Equifax, Transunion y Experian para tomar estas puntuaciones.

En general es importante saber cuales son los factores más importantes para saber cómo subir o reparar tu historial de crédito.

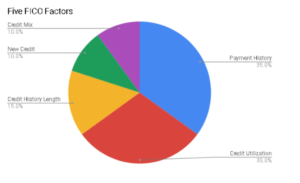

Los cinco factores más importantes como pueden ver en la gráfica ilustrada abajo son:

- Historial de pago (35%)

- Utilización de crédito (30%)

- Largo de Historial de Crédito (15%)

- Crédito Nuevo (10%)

- Mezcla de Credito (10%)

-

Historial de Pagos (35% de la puntuación total)

El historial de pago es el factor más importante en la determinación de tu puntuación crediticia. Tanto los préstamos corrientes (hipotecas, préstamos estudiantiles) y cuentas que devuelven (tarjetas de créditos) son consideradas.

La mejor manera de establecer un fuerte historial de pagos es pagando todas tus cuentas a tiempo cada mes, por años. Puede ser fácil olvidarse y olvidar un pago. Así que, automatiza tus cuentas para que se paguen en su monto total a tiempo cada mes. De esta forma, nunca te olvidaras y no te perderas ningun pago.

Si nunca haz tenido un préstamo o tarjetas de crédito, abre un a tarjeta de crédito hoy mismo. Escoge una tarjeta sin ningún costo anual y con el mejor programa de recompensas. Usualmente estas tarjetas son las estudiantiles con un límite máximo crediticio de $250 o $500.

Algunas personas pueden preguntarse si los pagos de préstamos o tarjetas de créditos es más importante para tu puntuación. Esencialmente es todo lo mismo e importante de pagar todas tus deudas a tiempo cada mes. De igual forma, pueden tener equitativamente efectos negativos en tu puntuación crediticia con pagos tardíos o delincuentes.

Ve y averigua con tu reporte crediticio gratuito que puedes ver aquí. Identifica si existen algunos negativos, específicamente pagos tardíos o cuentas delincuentes. Haz todo lo que puedas por resolver estos problemas si existen. Esta diferencia en puntuación crediticia puede ser la diferencia en cientos de miles de dólares que puedes ahorrar tal vez en tu préstamo de auto, hipoteca etcétera.

Arreglando estos asuntos no reflejan los cambios inmediatamente, pero comenzará el proceso de reparación de crédito. Estás marcas negativas se pueden quedar en to reporte crediticio por 7 anos.

- Utilización Crediticia (30% de la puntuación total)

Cómo uno utiliza el crédito tiene el segundo impacto más grande en tu puntaje. Esta categoría esencialmente estima cuánto realmente utilizas de tu crédito disponible. Por eso, cargando un monto alto de deudas relativo a tu crédito total disponible va a afectar negativamente tu reporte crediticio.

Una manera fácil y rápida de mejorar tu reporte crediticio es de llamar tu compañía de tarjeta de crédito y solicitar que aumenten tu límite de crédito en tu cuenta. No es que vas a planificar usar este crédito, pero puede aumentar tu puntuación ya que aumenta la razón de crédito a deudas.

De igual forma, mantén balances en tus tarjetas de crédito lo más bajo posible.

Existen unas leyendas caseras de que necesitas un balance pequeno en tu tarjeta para generar una cantidad mínima de interés y por ende subir tu crédito. No he podido confirmar esto. Pagamos nuestras tarjetas de crédito en su totalidad cada mes y mi puntuación es excelente.

Nota al calce: Deuda de tarjetas de crédito es una emergencia financiera. Todo el dinero extra debe ser dirigido a eliminar la deuda.

- Largo de Historial Crediticio (15% de la puntuación total)

Este término es sencillo, sólo una medida de tiempo. Preferimos para esto mantenerlo sencillo. Abre una sola tarjeta de crédito y mantén el balance bajo. Al pasar del tiempo vas a ver que la puntuación crediticia va a comenzar a mejorar.

Podría ser razonable mantener las cuentas viejas abierta, aunque nunca sean utilizadas. Esto permite apoyar un buen historial de crédito.

- Crédito Nuevo (10% de la puntuación total)

Trata de no abrir varias tarjetas de crédito a la misma vez. Esto puede servir de bandera roja a posibles acreedores que estás teniendo dificultad financiera y estás tratando de accesar más crédito. Las agencias podrían ver este comportamiento como riesgoso.

Además, abriendo múltiples cuentas nuevas va a disminuir la edad promedio de tus cuentas, afectando el factor #3 largo de historial crediticio.

Vamos a suponer en este caso que estás pensando en comprar una casa. Está más que apropiado de negociar y buscar las mejores tazas para tu hipoteca de diferentes agencias. Muchas de estas investigaciones a tu historial de crédito en un tiempo corto serán tratados como una sola verificación crediticia.

Evita múltiples verificaciones a tu crédito muy corrido en el plazo de meses. Quieres hacer el proceso de verificación y aprobaciones en el plazo de unos días unos de otros.

- Mezcla de Creditos (10% de puntuacion total)

Manejando exitosamente una variedad de diferentes tipos de créditos, deudas y cuentas le demuestra a los acreedores que eres capaz y eres un cliente de bajo riesgo. De igual forma, individuos que no tienen un historial de tarjetas de crédito serán vistos com de alto riesgo.

Conclusion

Eso es todo! Acuérdate que las dos cosas más importantes para mejorar tu puntuación crediticia es de mantener un fuerte historial de pagos y mantener tu deuda de tarjetas de crédito baja.

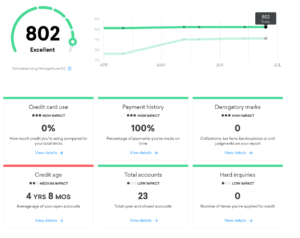

Como muestra de perseverancia y ejemplo, aquí nuestra puntuación crediticia tras anos y anos de pagos consistentes. Una puntuación excelente se considera como más de 750 ya que esto significa las mejores tasas de préstamos por el buen historial crediticio.

Lo que pueden ver en la ilustración de los diferentes renglones es que la edad (#3) de nuestro historial crediticio es joven. Lo cual baja un poco nuestra puntuación.

En cuanto esta tu reporte crediticio? Buscalo ya y mejoralo hoy mismo!